DeFi 松绑,经纪人法案废除,CAKE 治理攻击,sUSD 持续脱锚,恢复最近对 DeFi 的思考。

撰文:陈默

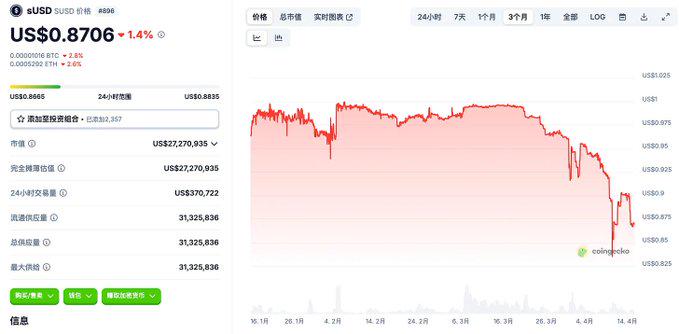

1/ sUSD 持续脱锚,为何迟迟没有修复?

从年初的 SIP-420 提案通过以后,sUSD 有脱锚现象,在近期进入了 $0.9 以下的严重脱锚区间,这个提案的关键改变就是引入了「委托池」,委托池的设计是鼓励用户通过这一机制来铸造 sUSD,好处是

- 200% 的抵押率 ( 原本设计在 500%+)

- 债务可以线性转移给协议

- 全部转移后用户可以无需偿还

- 协议通过盈利手段和 $SNX 增值来化解债务

优势很明显,提升了 SNX 的铸造效率,同时消除借款人的清算风险,如果市场对 SNX 有强信心,则会进入正向循环。

但问题也马上显露出来:

- 市场对于 SNX - sUSD 这种内生抵押品仍有严重的 PTSD

- 信心不足同时由于提升了 SNX 的铸造效率,造成了额外的 sUSD 流入市场,Curve Pool 已经严重偏离

- 由于「委托池」的设计,用户自己不再主动管理债务,无法通过在市场上购买低价 sUSD 还债套利

大家最关心的问题,到底能不能回锚,这个问题非常依赖项目方,因为必须提升 sUSD 的需求或是激励,这一点 @synthetix_io 也非常清楚,但市场对于这种内生抵押品的算法稳定币是否会买单是未知数,LUNA 后遗症还是太大了,但是单纯从设计角度来说,synthetix 这种设计还是先进的,如果出生在那个算稳草莽时期可能会受到青睐。

(这里不构成买卖建议,仅陈述事情发生的原因以供学习研究)

2/ veCAKE 治理攻击,cakepie 协议面临清退

戏剧性的是,ve 模型本身是为了防止治理攻击而设计,但 veCAKE 却被中心化制裁杀死。

这个事件的过程不赘述了,主要的争议在于 Pancake 认为 @Cakepiexyz_io 通过治理权力引导 CAKE 排放到流动性效率低下的池子,这是一种危害 Pancake 利益的「寄生」行为。

但这一结果并未违反 ve 机制的运作原理,cake 排放是由 cakepie 的治理代币锁仓 vlCKP 来决定的,而 vlCKP 是治理权力的代表,可形成贿赂市场,这是 cakepie 和 convex 这类协议存在的意义。

Pancake - cakepie 与 Curve - Convex 的关系基本相同,Frax 和 Convex 通过积累大量 veCRV 票权而受益成长,而 ve 模型的设计也并未将手续费和排放直接关联,cakepie 被指出的引导排放不合理问题,从市场角度来说是治理权没有充分竞争的结果,常规的做法是等待或促进市场竞争,若要人为干预,实际上也有更好的人为调节方案,比如对池子设置激励上限,或鼓励更多人竞争 vecake 票权等。

3/ 接上面的 veCAKE 治理攻击,Curve 创始人 @newmichwill 给出了一个量化计算的方法:

- 测量通过 Cakepie 锁定为 veCAKE 的 CAKE 数量(这些 CAKE 是永久锁定的)。

- 对比一种假设情景:如果同样的 veCAKE 用于投票支持「优质池」,并且所有收益都用来回购并销毁 CAKE,那么销毁的 CAKE 数量会是多少?

- 通过这种比较,可以判断 Cakepie 的行为是否比直接销毁 CAKE 更有效率。

根据 Michael 的经验,在 Curve 上,veToken 模型在减少 CRV 代币流通量方面比直接销毁代币效率高出大约 3 倍。

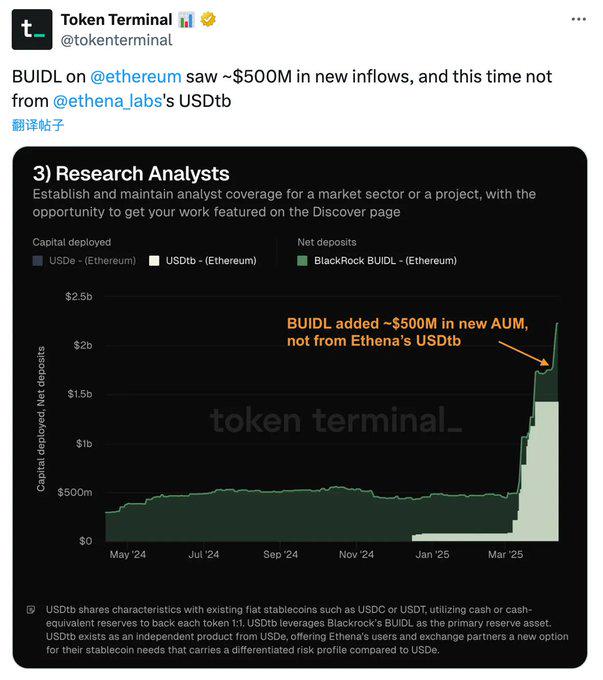

4/ BUIDL 持续增长,7 天增加 24%

(1) 上次关注突破 20 亿,目前临近突破 25 亿

(2) 最近一次增长 5 亿美金不是来自于 Ethena

(3) 可能吸引了新的投资者群体

(4) 链上痕迹来看可能来自 Sky(MakerDAO) 旗下的借贷协议 Spark

RWA 业务始终保持增长,但并没有很好的融入到 DeFi 乐高中,目前呈现一种「与市场脱节,与散户无关」的状态。

5/ IRS DeFi 经纪人法案正式废除

4 月 11 日,美国总统特朗普已签署法案,宣布正式废除美国国税局 DeFi 加密经纪人规则。

DeFi 板块有所上涨,但不算多,个人认为实际是对 DeFi 的重大利好,监管态度在为 DeFi 松绑,可能释放更多应用创新的可能性。

6/ Unichain 开启流动性挖矿,500 万美元的 $UNI 代币奖励 12 个池

涉及代币:USDC、ETH、COMP、USDT0、WBTC、UNI、wstETH、weETH、rsETH、ezETH

Uniswap 距离上次流动性挖矿已经过去 5 年,上一次是 2020 年伴随 UNI 代币上线,本次是目标是为 Unichain 引导流动性。估计很多人会去挖,低成本获取 UNI 代币的机会。

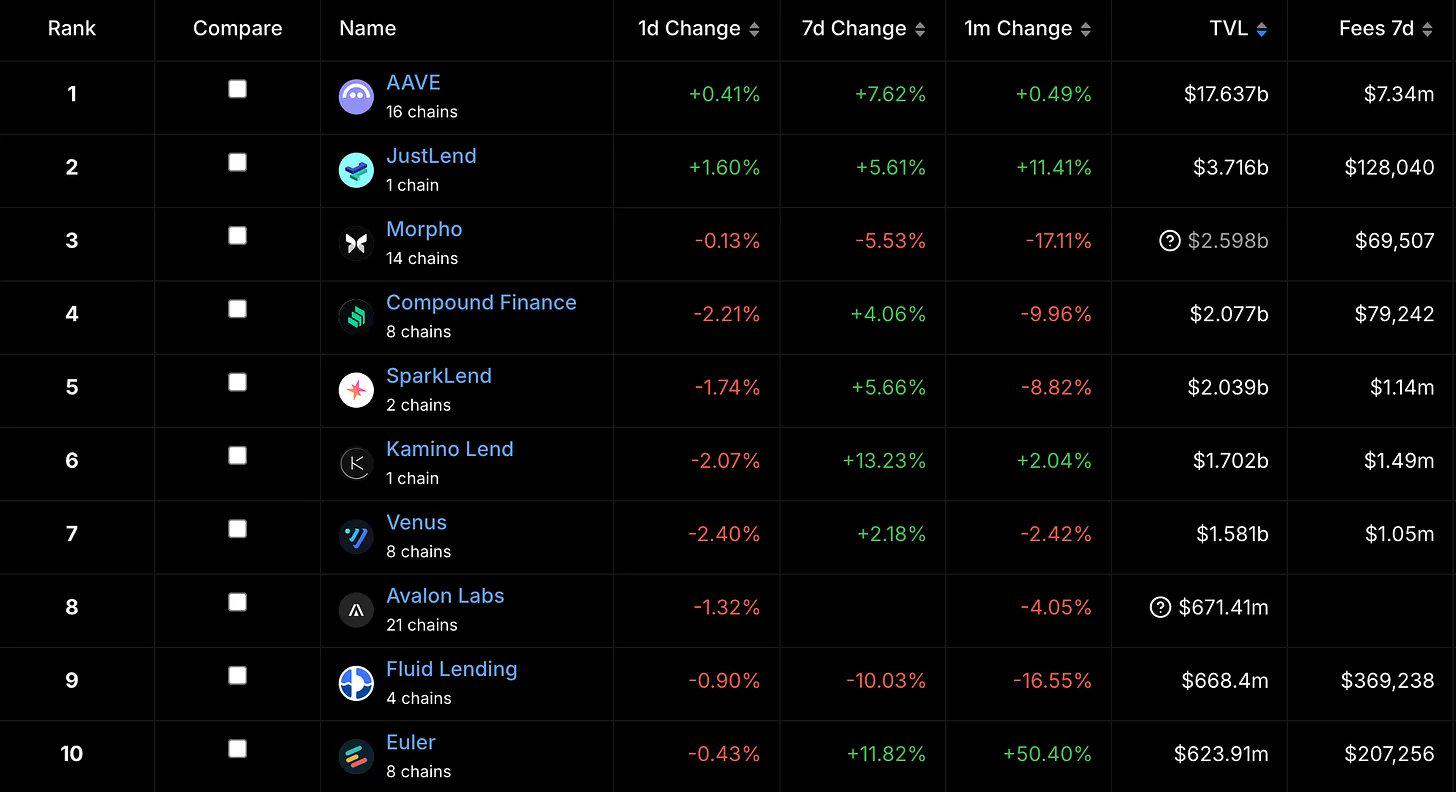

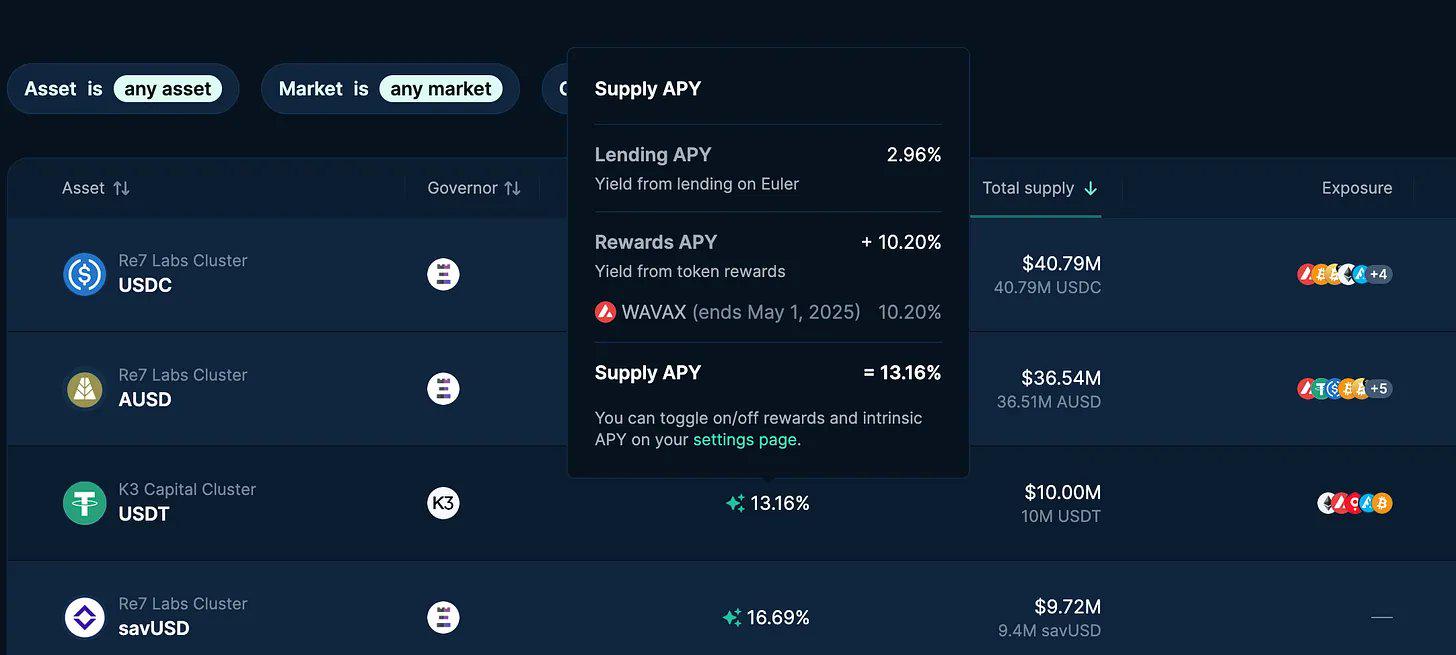

7/ Euler 扩展到 Avalanche,TVL 已经进入借贷协议前 10 名

(1) TVL 一个月增加了 50%

(2) 大部分增长来自激励措施,主要来自 Sonic、Avalanche、EUL 等。

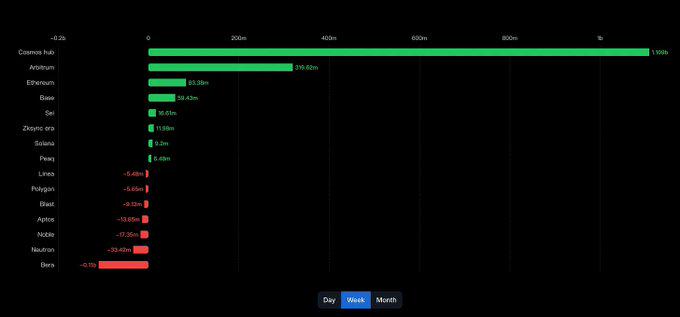

8/ Cosmos IBC Eureka 正式上线

(1) 基于 IBC v2

(2) 每笔交易消耗的 gas $ATOM 销毁

(3) 支持 Cosmos 和 EVM 之间的跨链

(4) 目前支持以太坊主网和 Cosmos 的主流资产,尚未扩展至 L2

(5) 最近 1 周 Cosmos hub 跨链流入 11 亿美金

为 ATOM 引入了强赋能,Cosmos 中任何一条链能吸引大量资金进入,将有可能带动 ATOM 的价值增长,与 LUNA 时期出现的生态爆发与 ATOM 无法产生关联的情况会有所改善。

虽然最近一周有大量资金流入,但如果要转变 ATOM 的基本面,需要考察可持续性。

9/ 回购

(1) AaveDAO 开始正式回购代币

(2) Pendle 提案将 PT token 上线到 Aave

10/ Berachain farming

(1) 更新 POL 奖励分配规则,为单个 Reward Vault 的分配比例设置上限 30%

(2) Berachain 治理更新引入了新的监护人委员会,负责审核和批准 RFRV

(3) OlympusDAO 应对新的规则准备移动部分 POL 流动性,以保持 $OHM 池的高激励

(4) Yearn 的 $yBGT 登陆 Berachain

Berachain 经历了黄金 3 月后,币价和 TVL 都进入调整,对于暴露出来的激励分配不合理问题官方做出了修改和限制,虽然过去几周 TVL 始终在大额流出,但目前仍然是最 DeFi 的链之一。持续观察更多的协议集成,以及 TVL 流入情况。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。