最近,一篇来自 Santiago(2013 年入圈的 OG 投资人)的文章在英文社区引起巨大反响。他以理性、系统的方式剖析了当前加密行业面临的结构性问题:即便监管利好、机构入场、基础设施完善,但价格却没有响应。这个观察值得所有长期参与者深思。

一、概况

因为整个加密市场大多时候都与现实相脱节。

比特币是独一档的存在 —— 完美的叙事:数字黄金。

它的市值大约为 $1.9 万亿美元,而黄金约 $29 万亿。

不到黄金市值的 10%,未来还有成长空间。

这是一个很好理解的对冲 + 期权价值组合。

但 Ethereum + Ripple + Solana + 其他一切加起来,居然有 ~1.5 万亿美元 的市值,叙事就没那么稳了。

尽管没人再质疑这项技术的潜力,也很少有人再说这是骗局,但真正的问题是:

一个活跃用户可能只有 4000 万的行业,真的值几万亿美元吗?

与此同时,OpenAI 传闻 IPO 估值接近 $1 万亿,用户数量约为整个加密行业的 20 倍。

这些链到底创造了多少真实价值?能支撑这么多钱吗?

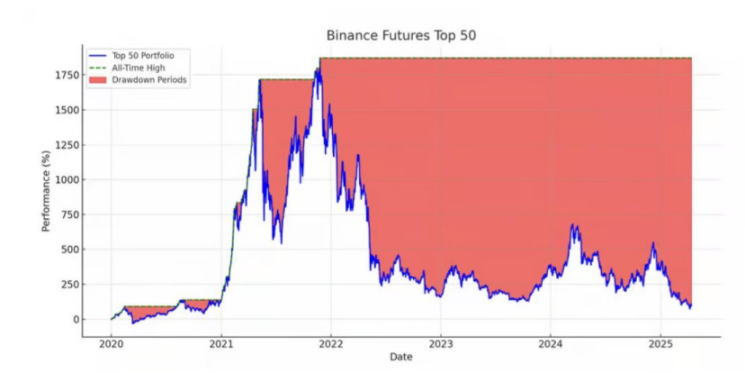

过去想赚钱,答案很简单:投资基础设施。早期持有或参与 ETH、 SOL、DeFi。

但现在很多项目的定价都默认未来一定会有 100 倍的使用量、100 倍的收入,发币后就成了鬼链

拿 NVDA 对比,就知道 Crypto 泡沫有多大

对比一下科技界的“神”——Nvidia,它的估值是 40–45x 盈利(不是收入)。

而 Nvidia 拥有:

真实收入

真实利润

全球企业需求

可预测的合同销售

以及非赌场用户

二、核心观点

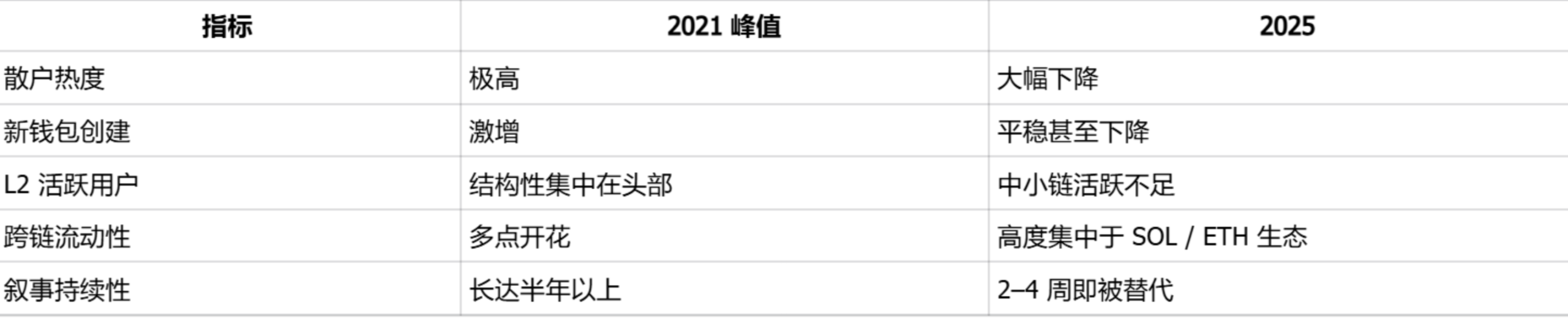

叙事红利衰退:市场已经无法仅凭概念推动价格上涨。

用户结构变化:散户大幅流失,接盘能力远低于过去两个周期。

机构行为理性化:VC、做市、项目方抛压持续且确定性强。

代币用途被高估:90% 的项目实际不具备刚性需求。

价值捕获弱化:费用不回流、协议与代币脱钩情况普遍。

流动性头部化:BTC、ETH、头部 L2、头部 Infra 占据绝大多数资金。

涨不动不是巧合,而是结构性趋势。

三、行业背景

3.1 市场进入“低增量 + 过度竞争”阶段

过去几年加密市场的增长主要来自:

• 散户资金涌入

• 收益叙事驱动(DeFi、GameFi、AI 叙事等)

• Token Incentives + Airdrop 扩张

• 低利率宽松周期

但从 2022–2025:

• 宏观流动性收紧

• 散户活跃度下降

• Airdrop 再难刺激新增用户

• 高频叙事导致注意力稀释

• L2、AI Infra 等赛道过度拥挤

目前情况却是:

大多数代币没有理由支撑巨额估值

价值捕获有限

收入主要依靠赌场产品的循环投机

3.2 用户结构与流动性显著变化

核心趋势:注意力、用户、流动性高度集中。

四、核心问题分析:为什么代币涨不动?

4.1 第一层原因:缺乏真实需求

大部分代币被赋予的“价值捕获场景”在现实中并未成立,包括:

• 治理不是需求(参与度几乎为零)

• Gas 不是需求(链本身不需要大量 Gas)

• 质押不是需求(质押并不带来真实收益)

• 手续费极低,年费分成不足以支撑市值

• 使用场景与代币不绑定(协议使用 ≠ 代币使用)

总结:

投资人喜欢讨论 TPS、区块空间、各种复杂的 rollup 技术,但用户其实只关心四件事:便宜、快速、简单、能不能解决问题——所以最重要的永远是:用户是谁,他们要解决什么。

4.2 第二层原因:卖压是确定性的、持续的

加密市场的结构使得长期卖方压力巨大:

• 风投解锁抛压

• 项目方团队归属(Vesting)

• LP 奖励抛压

• 做市成本与流动性维护

• DAO 激励的代币释放

• 跨链桥运营资金需求

在供给端:

卖方是确定的,买方是不确定的。

这是绝大多数代币的结构性困境。

4.3 第三层原因:资金 + 叙事双头部化

资金正在快速向头部集中:

• 主要流向 BTC / ETH

• 再分配到 SOL、TON、强势 L2

• 再向少数明星叙事代币辐射(AI、ZK、Restaking)

中小项目在竞争中的“可见度”极低:

• 无法获得持续注意力

• 无深度流动性支持

• 无资金池支撑价格

• 无社区建立长期买盘

导致:项目做得不错,但代币依然没有买盘。

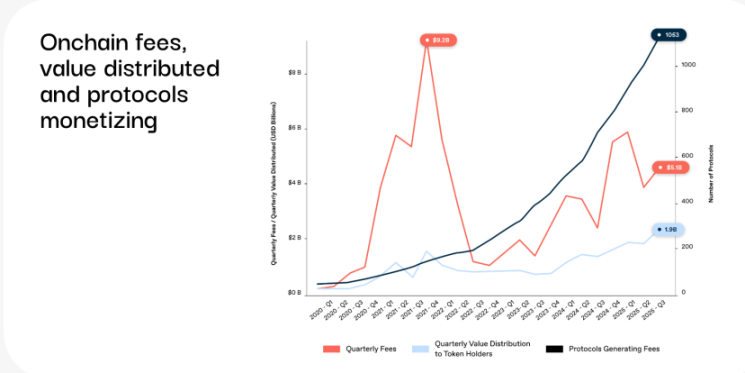

4.4 第四层原因:协议价值与代币价值脱钩

这类项目在当前周期非常普遍:

• 协议交易量上升

• 用户活跃增长

• 费用提升

• 生态扩张

• TVL 增长

但代币表现完全不动。

这是因为:

协议赚的钱,没有回到代币身上。

常见情形包括:

• 手续费归属于 LP / Validator,而不是代币

• 代币通胀过大,淹没收益

• 代币只是“治理代币”,价值捕获弱

• 项目方刻意避免“代币即证券”风险,导致价值设计保守

最终形成行业经典现象:

“协议很好,代币很差”。

五、对投资者意味着什么?

5.1 价值捕获 > 技术本身

在 2025 年,技术不是稀缺品,代币价值捕获设计才是最稀缺的能力。

投资逻辑必须从:

“项目做得好” → “代币能捕获价值”

5.2 三类代币值得重点关注

费用可回流(Fee → Token)结构的项目

与现实使用强绑定的代币

符合趋势叙事 + 有价值捕获的头部资产

六、未来展望

市场不在乎你的故事,投资回归基本面

一条链再怎么号称“万链之母”“世界计算机”,最终还是要看:

每年实际赚多少钱?

这些收入是否来自真实经济活动?

Crypto 不再是全场唯一热点

以前:全球风险资金的“高 Beta 赌桌”在 Crypto

现在:AI 成了主角,Crypto 退居配角

流动性有选择,AI 是主角,加密不是。

真正的“经济价值”,大致来自:

交易手续费(Fee)、小费(Tips)、MEV(可提取价值)这些勉强可以视作公链的“毛收入”。

在这方面:

Ethereum:每年约 $20 亿收入,市值 ~$4000 亿、约 200–400x PS(而且还是周期性收入)、Solana:年化 $10 亿以上,市值 ~$750–800 亿,约 20–60x PS

而且,还有个更可怕的事实:这不是“可复利的收入”

这些收入不是稳健、企业级的常规收入,而是高度周期性的投机流量。

这不是 SaaS 收入,这是 拉斯维加斯。

更关键的问题在于:这些收入并不是可复利、可持续、可预测的企业级收入。它们高度依赖投机性流量,因此本质上更接近拉斯维加斯,而不是稳定的 SaaS 模式。牛市时永续合约暴涨、Meme 币狂热、杠杆与清算频发、套利机器人活跃,链上费用飙升;而到了熊市,交易减少、铸币停滞、清算稀少,链上活动骤降,收入几乎消失。

这不是:长期合同,或是可预测收入、而是:“三年不开张,开张吃三年”的周期性流水。你不能给一个每 3–4 年才满一次场的赌场,套上 Shopify 的估值倍数。

七、结论

我们现在该怎么做?

· 区块链技术没问题

· 潜力巨大

· 行业还在早期

接下来要做的,是重新审视:

· 用真实使用和“收入质量”来评估项目,而不是意识形态

· 区分“可持续收入”与“周期性赌场收入”

· 上一周期的赢家,未必是下一周期的王

· 停止把代币价格当作技术验证指标

如果代币无需求、无价值捕获,市场就不会买单。没有人会因为某周 Amazon 股价比微软强,就选择 AWS 而非 Azure。我们可以继续坐着等企业采用,也可以现在就开始推动它。把真实的 GDP 搬上链

真正的大机会是:把 crypto 技术嵌入已经庞大的企业之中,用它替换老旧金融管道,提高真实的商业效率。

这才是 trillion-dollar opportunity。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。